L’analisi tecnica e il suo quadro teorico ci insegnano che la storia si ripete. Per questo motivo interpretiamo eventi ripetitivi come cicli o pattern nell’analisi tecnica.

La psicologia dei trader gioca un ruolo in questi pattern? Speranza e ansia sono emozioni comuni provate dai trader, e ciò si traduce spesso in un “gregge” che reagisce agli eventi macroeconomici giornalieri.

Infatti, nei primi anni ’20, il ragioniere e autore Ralph Nelson Elliott identificò che l’umore o la psicologia di massa dei trader influenzava i prezzi del mercato.

La sua teoria, la Teoria delle Onde di Elliott, stabilì che le salite e le discese nella psicologia dei trader (o “onde”) erano direttamente correlate alle oscillazioni dei prezzi al rialzo e al ribasso. In altre parole, i cambiamenti nella psicologia di massa dei trader hanno un impatto sui prezzi di mercato in pattern che possono essere identificati.

Ricorda che questa teoria non è un metodo infallibile o comprovato. I pattern sono soggetti a interpretazione e diversi analisti possono trarre conclusioni diverse dagli stessi dati. I trader possono preferire altri metodi per un approccio più supportato dai dati all’analisi di mercato.

Onde Impulsive e Correttive

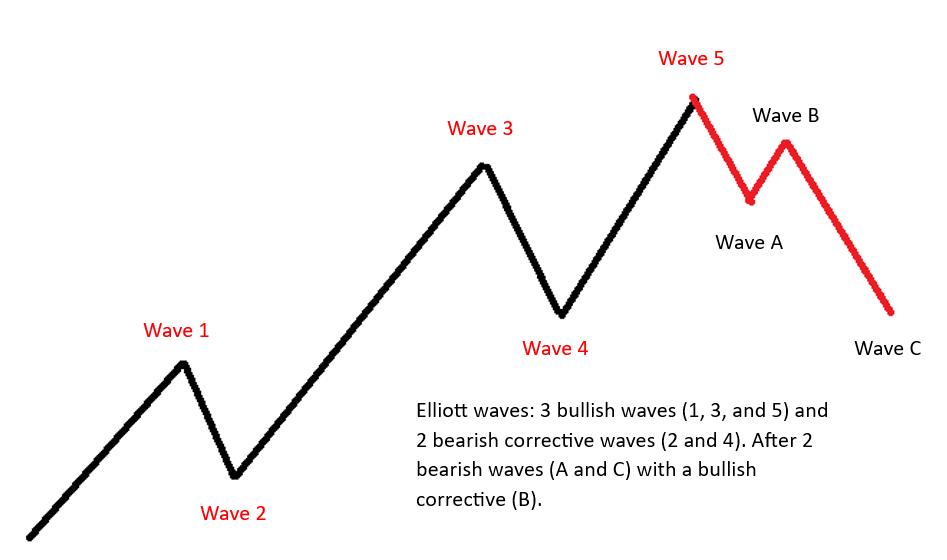

Secondo la Teoria delle Onde di Elliott, i prezzi di mercato si muovono in cinque onde nella stessa direzione del trend principale, accompagnate da tre onde contro il trend principale. Le prime cinque onde formano il trend dominante impulsivo, mentre le tre onde successive formano la correzione.

Questo è seguito da 2 onde ribassiste (Onde A e C) con un’onda rialzista (Onda B) in mezzo alle due precedenti, formando così una correzione al ribasso.

Quali sono i parametri per indentificare le Onde di Elliott?

La sequenza di Fibonacci è una serie di numeri in cui ogni numero è la somma dei due numeri precedenti, a partire da 0 e 1. Costituisce la base del ritracciamento di Fibonacci, una tecnica che può aiutare a misurare la lunghezza potenziale delle onde all’interno di una struttura di Onde di Elliott.

Esempio 1: Comprensione del tratto impulsivo

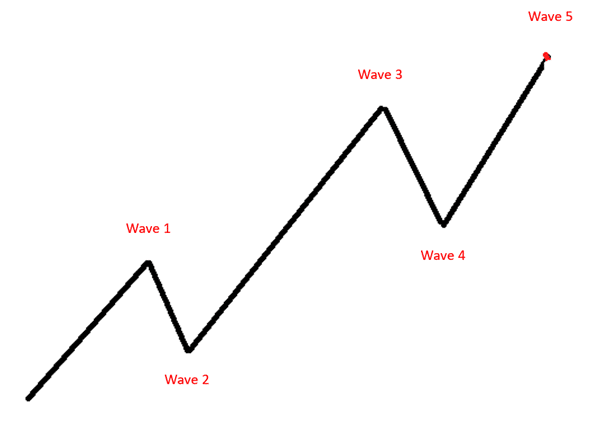

Onda 1: Inizio di una nuova fase rialzista. L’onda 1,3 e 5 vengono chiamate impulse waves e rappresentano le onde al rialzo.

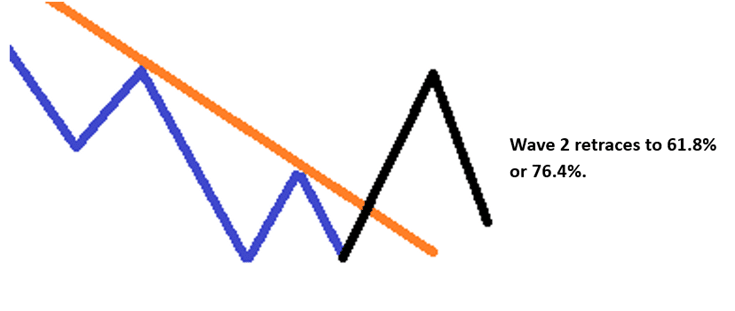

Onda 2: Questa è una correzione rispetto all’Onda 1. Possiamo aspettarci un ritracciamento non inferiore al 61,8% e non superiore al 76,4% (secondo il retrocesso di Fibonacci).

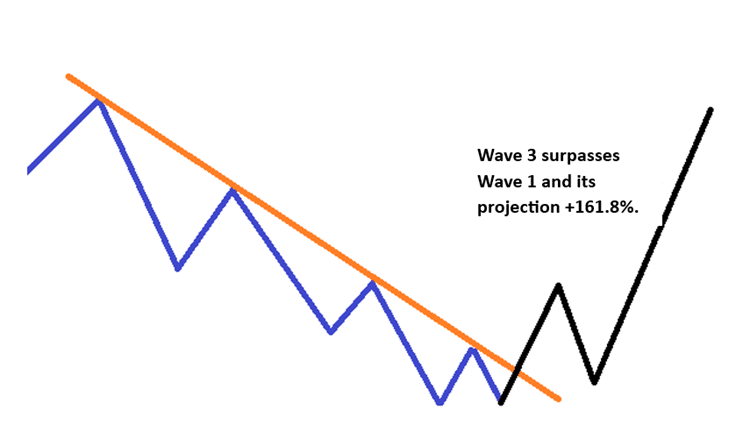

Onda 3: Questa è la successiva onda che si forma, se supera la lunghezza dell’Onda 1, può essere presa come un’altra conferma della potenziale formazione di un’onda di Elliott. Questa nuova Onda 3 ha una proiezione minima del 161,8% (calcolata secondo l’estensione di Fibonacci) dell’Onda 2.

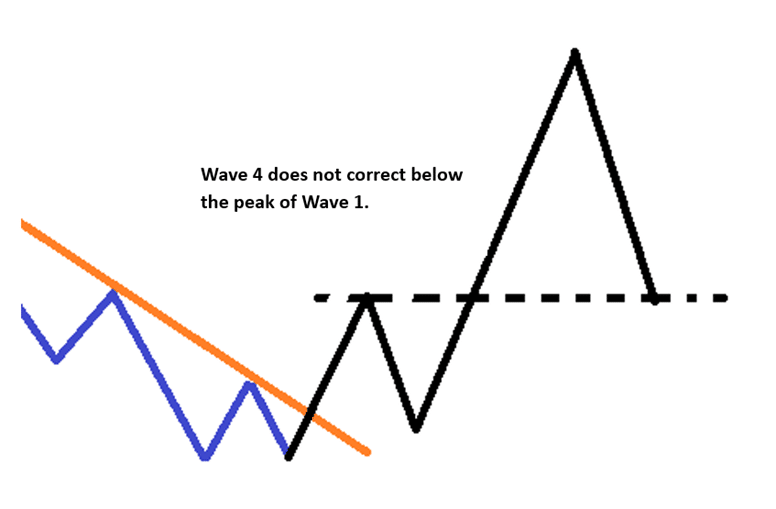

Onda 4: Questa onda è una correzione dell’Onda 3. Una regola cruciale è considerare un ritorno che non superi il massimo dell’Onda 1.

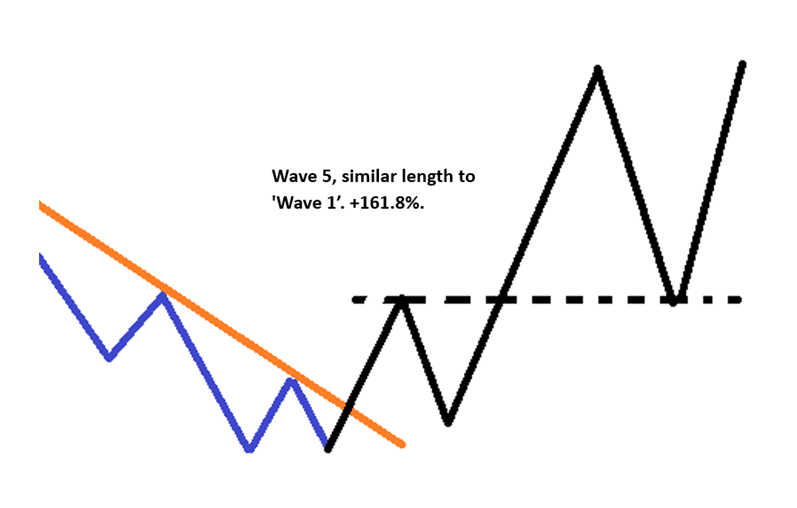

Onda 5: L’Onda 5 supera l’Onda 3. La chiave è avere una proiezione del 161,8% dell’Onda 4 e di lunghezza simile all’Onda 1.

Esempio 2: Comprensione delle onde correttive

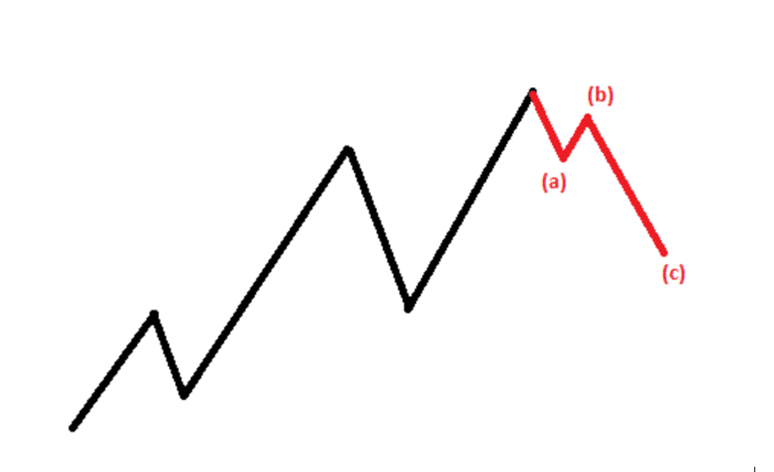

Onda A: Questa è la prima onda che parte dalla fine dell’Onda 5. Si sviluppa nella stessa direzione dell’Onda 4 ma di solito non supera i massimi dell’Onda 3.

Onda B: Questa è la correzione dell’Onda A, normalmente raggiunge Fibonacci ai livelli 50-62% e non dovrebbe mai superare il 75%.

Onda C: Ha la stessa lunghezza dell’Onda A. Raggiunge il 150-161,8% dell’Onda B, o il 261,8% dell’Onda B nei casi estremi.

Infine, tieni presente che ogni approccio analitico ha le proprie applicazioni e nessuno fornisce alcuna garanzia. Quindi, prendi decisioni di trading basate su robusti principi di gestione del rischio e usa strumenti come i conti demo per testare il tuo approccio.